(Uwaga – artykuł dotyczy 2014 roku. Zapraszam do przeczytania podobnego artykułu dotyczącego 2015 roku)

Nieuchronnie zbliża się 20 stycznia 2014 roku. Przypominam wszystkim właścicielom wynajmowanych mieszkań, że jest to nieprzekraczalny termin na ewentualne złożenie do urzędu skarbowego kilku oświadczeń. Pierwsze z nich dotyczy wyboru formy opodatkowania, drugie – kwartalnego rozliczenia ryczałtu, trzecie – opodatkowaniu całości przychodów/dochodów z najmu współwłasności małżeńskiej przez jednego ze współmałżonków. Oczywiście, nie każdy ma obowiązek je składać, a w tym artykule postaram się krótko opisać, kiedy trzeba a kiedy warto to zrobić.

Podstawowe formy opodatkowania najmu

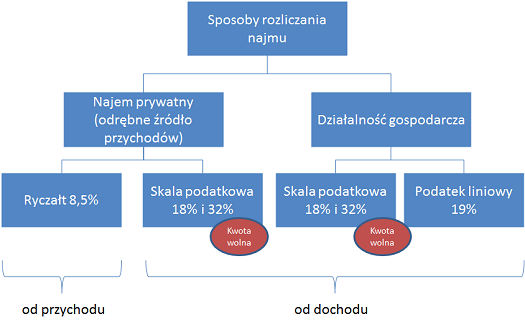

Podatek od przychodów z najmu może być rozliczany m.in.:

Najem prywatny rozliczamy według skali podatkowej (w 2014 roku nadal jest to 18% i 32% od dochodu) lub ryczałtem (w 2014 roku nadal obowiązuje stawka 8,5% od przychodu). Jesli wybierzemy rozliczanie w ramach działalności gospodarczej, mamy do wyboru podatek według skali podatkowej (czyli wspomniane już 18% i 32% od dochodu) oraz podatek liniowy (w 2014 roku nadal 19% od dochodu).

Jak wybrać formę opodatkowania?

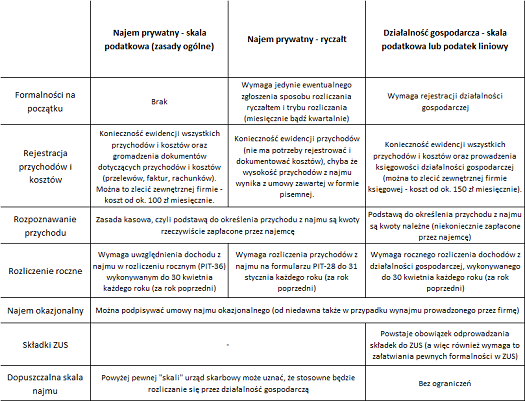

Oczywiście, głównym kryterium wyboru jest najczęściej wysokość podatku. Niemniej, należy również spojrzeć na inne, mniej „mierzalne”, czynniki np. ilość koniecznej pracy oraz konsekwencje podatkowe w długim terminie. Spróbujmy więc najpierw przyjrzeć się na tego rodzaju czynnikom, a potem policzymy podatek do zapłacenia przy wykorzystaniu różnych form opodatkowania. Krótką ocenę czynników mniej „mierzalnych” przedstawia poniższa tabela.

Rozliczanie poprzez najem prywatny (na zasadach ogólnych lub ryczałtem) nie oznacza zbyt wielu formalności na początku, natomiast rozliczanie najmu w ramach działalności gospodarczej wymaga zarejestrowania tej działalności.

Rozliczanie najmu prywatnego wg skali podatkowej oraz rozliczanie w ramach działalności gospodarczej wymaga ewidencji wszystkich przychodów i kosztów, a także gromadzenia wszystkich związanych z nimi dokumentów. W przypadku rozliczania najmu prywatnego ryczałtem ilość formalności jest ograniczona, bo wymaga ewentualnie ewidencji przychodów. Ryczałtowy sposób rozliczania podatku od najmu jest też najprostszy „rachunkowo” – po prostu oblicza się i płaci co miesiąc podatek w wysokości 8,5% przychodu.

Wszystkie sposoby wymagają natomiast wykonania rozliczenia rocznego – każdy z nich innego, ale nakład pracy w każdym przypadku będzie podobny.

Do niedawna rozliczanie w ramach działalności gospodarczej blokowało nam również możliwość podpisywania umów najmu okazjonalnego, ale od niedawna można to robić także w najmie prowadzonym przez firmę.

Działalność gospodarcza także powoduje obowiązek rozliczania się z ZUS (patrz kalkulacja poniżej).

Niektórzy specjaliści od podatków twierdzą także, że wciągnięcie nieruchomości do działalności gospodarczej komplikuje sprawę podatku od dochodu ze sprzedaży nieruchomości (jest to istotne pod warunkiem, że planujemy daną nieruchomość w przyszłości sprzedać).

Warto również zwrócić uwagę, że w niektórych sytuacjach możemy nie mieć wyboru i będziemy zmuszeni rozliczać nasze nieruchomości w ramach działalności gospodarczej.

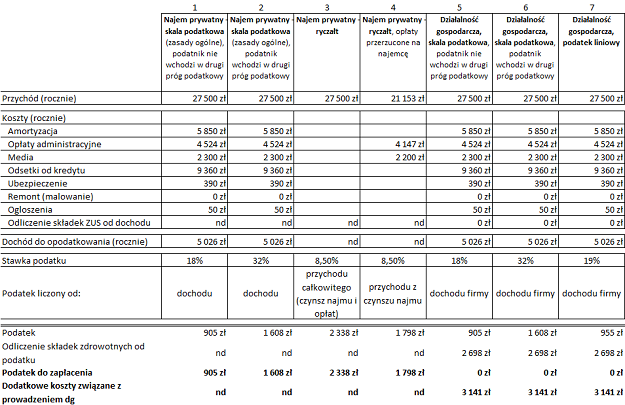

Spróbujmy teraz policzyć wysokość podatku do zapłacenia przy zastosowaniu różnych sposobów rozliczania podatku od najmu. Należy po prostu oszacować przychody oraz koszty w kolejnym roku, wykorzystując dane z poprzedniego roku (który właśnie się skończył). Przedstawiony poniżej przykład jest rzeczywisty i zawiera dane dotyczące wynajmu dwupokojowego mieszkania w nowym budynku na warszawskim Muranowie.

Opis kolumn:

- Podatek od najmu w ramach najmu prywatnego na zasadach ogólnych (według skali podatkowej), podatnik nie wchodzi w drugi próg podatkowy

- Podatek od najmu w ramach najmu prywatnego na zasadach ogólnych (według skali podatkowej), podarnik wchodzi w drugi próg podatkowy

- Podatek od najmu w ramach najmu prywatnego rozliczanego ryczałtem (8,5% od całkowitej kwoty wpłacanej nam przez najemcę, obejmującej czynsz najmu oraz opłaty eksploatacyjnych i za media)

- Podatek od najmu w ramach najmu prywatnego rozliczanego ryczałtem (8,5% od czynszu najmu, ponieważ opłaty eksploatacyjne i opłaty za media uiszczane są przez najemcę)

- Podatek od najmu rozliczanego w ramach działalności gospodarczej według skali podatkowej, podatnik nie wchodzi w drugi próg podatkowy

- Podatek od najmu rozliczanego w ramach działalności gospodarczej według skali podatkowej, podatnik wchodzi w drugi próg podatkowy

- Podatek od najmu rozliczanego w ramach działalności gospodarczej na zasadach podatku liniowego

Poniżej przedstawiam kilka szczegółów dotyczących opisanego wyżej przykładu.

- Przychód (rocznie) – założyłem 11 miesięcy wynajmu w roku (czyli 1 miesiąc pustostanu), a przychód składa się z czynszu najmu obejmującego opłaty eksploatacyjne i opłat za media

- Amortyzacja – zastosowałem stawkę amortyzacji 1,5% rocznie, liczoną od ceny nabycia lokalu

- Opłaty administracyjne – w tym lokalu wynoszą 377 zł miesięcznie (ponoszone przez 12 miesięcy)

- Media – około 200 zł miesięcznie, ponoszony przez 11 miesięcy w roku i 100 zł w miesiącu pustostanu

- Odsetki od kredytu – suma kosztów odsetek od kredytu zapłaconych przez 12 miesięcy (czyli nie uwzględniłem kapitałowej części raty)

- Ubezpieczenie – wymagane przez bank kredytujący mieszkanie

- Remont (malowanie) – nie przewiduję remontu w 2014 roku

- Ogłoszenia – koszt ogłoszeń na portalach internetowych i w gazetach, zamieszczanych w celu znalezienia nowego najemcy

- Odliczenie składek ZUS od dochodu – składki na ubezpieczenia społeczne, które należy odprowadzać, gdy prowadzi się działalność gospodarczą. Składki te można odliczyć od dochodu. Niemniej, w przypadku tego mieszkania właściciel pracuje na etat i składki te odprowadza już pracodawca (pracownik prowadzący równocześnie działalność gospodarczą podlega obowiązkowym ubezpieczeniom społecznym tylko ze stosunku pracy wtedy, gdy jego wynagrodzenie z tego stosunku pracy nie jest niższe od płacy minimalnej). W przypadku, gdy ktoś nie pracuje na etat, należy te składki uwzględnić w obliczeniach.

- Odliczenie składek zdrowotnych od podatku – składki na ubezpieczenia zdrowotne, które należy odprowadzać, gdy prowadzi się działalność gospodarczą (niezależnie od tego, czy prowadzenie działalności gospodarczej łączy się z pracą na etat). Składki te można odliczyć od podatku. Uwaga, kwota w tabeli powyżej to odliczenie składek zdrowotnych za 2013 rok, ponieważ z momencie publikacji tego artykułu nie znałem jeszcze odliczeń za 2014 rok.

Z przykładowej tabeli powyżej wynika, że dla tego podatnika rozliczenie najmu w ramach działalności gospodarczej dałoby zerowy podatek (bo odliczylibyśmy od podatku składki na ubezpieczenie zdrowotne). Tak naprawdę jednak w tym wypadku rozliczenie przez specjalnie do tego zarejestrowaną działalność byłoby bez sensu, ponieważ doszłyby koszty związane z prowadzeniem tej działalności (one nie występują przy rozliczeniu najmu prywatnego), które przewyższają oszczędność na podatku.

W rezultacie, w tym wypadku najsensowniejszym wyborem będzie rozliczenie według skali podatkowej (na zasadach ogólnych), o ile, oczywiście, jesteśmy w stanie zaakceptować większą ilość pracy przy rozliczaniu.

Czy zasady ogólne są zawsze najlepsze?

Wybór rozliczenia na zasadach ogólnych jest optymalny w tym konkretnym przypadku. W innym wynik może być zupełnie inny i dla każdego trzeba po prostu wykonać osobną kalkulację (a także dodać do tego czynniki mniej „mierzalne”). Jeśli nie masz ochoty na samodzielne wykonywanie tej kalkulacji, zastanów się nad wykupieniem trzeciej opcji zakupu mojego poradnika.

W zależności od przewidywanych kosztów związanych z najmem (odsetek od kredytu, opłat administracyjnych) i innych kwestii np. wartości początkowej i stawki zastosowanej do obliczenia odpisów amortyzacyjnych, różne sposoby rozliczania najmu mogą okazać się najkorzystniejsze. Generalnie, dla przypadków, gdzie mamy wysokie koszty np. wysoką amortyzację, odsetki od kredytu, najczęściej niższy podatek daje rozliczanie się według skali podatkowej. Gdy tych kosztów nie ma albo są one niskie, ryczałt najczęściej daje lepszy wynik (niższy podatek). Ryczałt też ma inną zaletę – jest najprostszą metodą rozliczania.

Rozliczanie naszych mieszkań poprzez specjalnie do tego zarejestrowaną działalność gospodarczą rzadko ma sens ze względu na występujące dodatkowo koszty prowadzenia tej działalności oraz większą ilość pracy. Wynajem rozliczany jest w ramach działalności gospodarczej, gdy właściciel i tak musi tę działalność zarejestrować albo już prowadzi własną firmę.

Działalność gospodarcza zmniejsza też ryzyko, że, gdy posiadamy więcej niż kilka mieszkań, urząd skarbowy stwierdzi, że przy takiej liczbie mieszkań nie możemy już rozliczać się poprzez najem prywatny (bo nosi to znamiona działalności gospodarczej). Wtedy najczęściej też dodatkowe koszty prowadzenia działalności gospodarczej nie są znaczące w porównaniu do naszych dochodów z najmu.

Trochę inaczej należy też podchodzić do tego, jeśli, oprócz minimalizowania podatku, zależy nam także na budowie zdolności kredytowej w oparciu o przychody z najmu – ale to jest temat na oddzielny artykuł 😉

Oświadczenie o wyborze formy opodatkowania najmu prywatnego

Wyboru formy opodatkowania najmu prywatnego poprzez złożenie oświadczenia do naczelnika US właściwego ze względu na miejsce zamieszkania możemy dokonać tylko raz w roku:

Jeśli termin złożenia przypadnie w dzień wolny, przesuwa się on na najbliższy dzień roboczy. 20 stycznia 2014 roku przypada w poniedziałek.

W przypadku, gdy nie złożymy oświadczenia w odpowiednim terminie, rozliczamy się według skali podatkowej, chyba, że w poprzednim roku rozliczaliśmy się ryczałtem, wtedy w tym roku możemy kontynuować tę formę rozliczania bez powiadamiania US.

Pisemne oświadczenie do US powinniśmy złożyć, jeśli w poprzednim roku rozliczaliśmy się według skali podatkowej, a chcielibyśmy przejść na ryczałt bądź odwrotnie – płaciliśmy ryczałt, a chcielibyśmy przejść na zasady ogólne według skali podatkowej.

Oświadczenie nie ma oficjalnego druku. Można wykorzystać wzór oświadczenia dot. wyboru ryczałtowego trybu opodatkowania będący częścią pakietu załączników do mojego poradnika.

Kwartalne rozliczanie ryczałtu

Gdy rozliczamy najem prywatny według skali podatkowej, rozliczamy podatek wyłącznie w trybie miesięcznym.

W przypadku, gdy zdecydujemy się na ryczałt, mamy możliwość wyboru trybu opłacania podatku – między trybem miesięcznym i kwartalnym (art. 21 ust. 1 i 1a Ustawy o zryczałtowanym podatku dochodowym).

Rozliczanie kwartalne można jednak wykorzystać tylko, gdy nasze przychody osiągnięte w poprzednim roku nie przekroczyły 25 000 Euro. Przeliczenia tej kwoty na walutę polską dokonuje się, stosując średni kurs ogłaszany przez NBP, obowiązujący 1 października poprzedniego roku podatkowego. Biorąc pod uwagę średni kurs Euro z 1 października 2012 roku można wyliczyć, że limit na 2013 rok wynosi 102 550 zł. Analogicznie, według kursu Euro z 1 października 2013 roku, limit na 2014 rok wynosi 105 575 zł.

Warto wiedzieć, że w przypadku osiągania przychodów z tego samego źródła przez małżeństwo powyższy limit 25 000 Euro przypada dla każdego z nich z osobna.

Kolejnym warunkiem rozliczania ryczałtu w trybie kwartalnym jest zawiadomienie o tym naczelnika US właściwego ze względu na miejsce zamieszkania do 20 stycznia danego roku. Jest to jedyny wymieniony w ustawie termin na złożenie tego oświadczenia, w związku z tym należy domniemywać, że dla podatników rozpoczynających najem w trakcie roku podatkowego (po 20 stycznia danego roku) nie przewidziano możliwości wyboru trybu kwartalnego (będą mogli go wybrać dopiero od nowego roku).

Sugeruję, żeby, jeśli zdecydowaliśmy się rozliczać ryczałtem i spełniamy warunki umożliwiające kwartalne rozliczanie, z takiego trybu rozliczania skorzystać. Oznacza to, że zamiast 12 rozliczeń w roku, będziemy musieli zrobić tylko 4 – oznacza to oszczędność czasu, a także pieniędzy.

W przypadku, gdy nie złożymy oświadczenia o wyborze kwartalnego rozliczania ryczałtu albo złożymy je w nieodpowiednim terminie, rozliczamy ryczałt miesięcznie, chyba, że w poprzednim roku rozliczaliśmy ryczałt kwartalnie, wtedy w tym roku możemy kontynuować ten tryb rozliczania bez powiadamiania US.

Pisemne oświadczenie do US powinniśmy też złożyć, jeśli w poprzednim roku rozliczaliśmy ryczałt kwartalnie, a chcielibyśmy przejść na rozliczanie miesięczne (wtedy składamy oświadczenie o zaprzestaniu opłacania ryczałtu w trybie kwartalnym bądź o wyborze innej formy opodatkowania np. według skali podatkowej, która automatycznie rozliczana jest co miesiąc).

Oświadczenie o wyborze kwartalnego trybu rozliczania ryczałtu często składa się razem z oświadczeniem o wyborze ryczałtu jako formy rozliczania podatku od najmu (może to być jedno, wspólne oświadczenie). Oświadczenie nie ma oficjalnego druku. Można wykorzystać wzór oświadczenia dot. kwartalnego rozliczania ryczałtu będący częścią pakietu załączników do mojego poradnika.

Opodatkowanie całości dochodu/przychodu przez jednego z małżonków

Dochody/przychody z najmu nieruchomości, która stanowi współwłasność małżeńską, powinny być opodatkowane przez każdego z małżonków osobno. Należy się do tego stosować zarówno przy wpłacie zaliczek oraz w rozliczeniu rocznym.

W sytuacji, gdy:

istnieje możliwość rozliczania całości dochodów/przychodów z najmu współwłasności przez jednego z małżonków.

Opisana wyżej możliwość rozliczania przez jednego z małżonków dotyczy wyłącznie wspólnego majątku i wyłącznie małżonków, między którymi istnieje wspólnota majątkowa.

Termin złożenia oświadczenia o opodatkowaniu całości przychodów przez jednego ze współmałżonków jest podobny jak w przypadku poprzednich oświadczeń.

Oświadczenie o wyborze rozliczania najmu przez jednego z małżonków często składa się razem z oświadczeniem o wyborze formy rozliczania podatku od najmu (może to być jedno, wspólne oświadczenie).

Oświadczenie nie ma oficjalnego druku, aczkolwiek niektóre urzędy skarbowe, podobnie jak w przypadku dwóch wymienionych wcześniej oświadczeń, udostępniają wzory takich oświadczeń (możemy, ale nie musimy, z nich skorzystać). Można wykorzystać wzór oświadczenia o opodatkowaniu całości przychodów/dochodów z najmu przez jednego ze współmałżonków będący częścią pakietu załączników do mojego poradnika.

Uwaga – w przeciwieństwie do oświadczeń dotyczących wyboru formy opodatkowania czy też kwartalnego rozliczania ryczałtu, oświadczenie o wyborze rozliczania najmu przez jednego z małżonków, jeśli chcemy w kolejnym roku podatkowym rozliczać się podobnie, musimy złożyć ponownie (i ponawiać je w każdym roku), w terminie do 20 stycznia danego roku (art. 8 ust. 5 Ustawy o podatku dochodowym od osób fizycznych oraz art. 12 ust. 8 Ustawy o zryczałtowanym podatku dochodowym).

Niestety, bardzo często zdarza się sytuacja, że małżeństwo złożyło takie oświadczenie w pierwszym roku, a w kolejnym roku już nie – a nadal rozliczanie najmu współwłasności jest kontynuowane przez jednego z małżonków. Najczęściej wymaga to wtedy trochę „odkręcania”.

Oczywiście, gorąco zachęcam do komentowania powyższych kalkulacji i wniosków 🙂

Dopiero zaczynasz albo myślisz o rozpoczęciu wynajmu? Mam dla Ciebie propozycję – kliknij tutaj już teraz!

Dyskusja

Twój adres e-mail nie zostanie opublikowany. Pola, których wypełnienie jest wymagane, są oznaczone symbolem *