(autorem tego artykułu jest Marek Golec)

(artykuł został zaktualizowany do przepisów obowiązujących w 2020 roku)

Pomimo, że nasze biuro rachunkowe jest wyspecjalizowane w obsłudze rynku nieruchomości, liczne pytania i przypadki naszych klientów dotyczące rozliczania samochodów osobowych w firmie sprawiły, że wyspecjalizowaliśmy się również w tym obszarze.

Na co dzień otrzymujemy od przedsiębiorców pytania:

– Czy lepiej kupić samochód za gotówkę czy skorzystać z leasingu?

– Czy mogę swój prywatny samochód wykorzystywać w firmie?

– Czy zakup samochodu będzie moim kosztem?

– Czy muszę sporządzać kilometrówkę?

– Czy mogę odliczyć VAT?

– Czy i jaki będę musiał zapłacić podatek w przypadku sprzedaży samochodu?

Celem niniejszego artykułu jest przybliżenie Ci odpowiedzi na powyższe pytania.

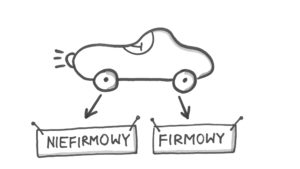

Wydatki samochodowe można uwzględniać w kosztach firmowych zarówno, gdy samochód jest składnikiem majątku firmy jak i gdy nim nie jest.

Najprościej rzecz ujmując, samochód firmowy to ten, który został nabyty lub wprowadzony do majątku firmy jako środek trwały.

W pozostałych przypadkach uznajemy, że samochód nie stanowi majątku firmy. Jakie to przypadki?

Samochód niefirmowy

Jak wynika z powyższego schematu, jest kilka sposobów na użytkowanie niefirmowego samochodu w działalności. Omówmy pokrótce każdy z nich.

Wykorzystanie prywatnego samochodu – przedsiębiorca ma prawo do wykorzystywania prywatnego samochodu dla celów związanych z prowadzoną działalnością gospodarczą. Nie wprowadzając auta do majątku firmy, przedsiębiorca nie uwzględni odpisów amortyzacyjnych w kosztach. Ponadto, rozliczona zostanie znikoma część wydatków na jego używanie. Więcej na ten temat w dalszej części artykułu.

Użyczenie – przedsiębiorca może bezpłatnie używać nieswojego pojazdu do celów firmowych na podstawie umowy użyczenia, co rodzi przychód z nieodpłatnych świadczeń, który jednak w przypadku członków rodziny jest zwolniony z podatku dochodowego.

Leasing operacyjny – w tej formie leasingu samochód jest środkiem trwałym finansującego (firmy leasingowej), a nie korzystającego. Jego udostępnienie jest traktowane jak usługa i dlatego faktury za raty księgujemy w koszty, nawet tę dotyczącą opłaty wstępnej (która zazwyczaj opiewa na wysoką kwotę). Należy w tym miejscu wspomnieć o wprowadzonym od 1 stycznia 2019 r. limicie zaliczania do kosztów podatkowych wydatków leasingowych w przypadku samochodów, których wartość przekracza kwotę 150 000 zł (225 000 zł w przypadku samochodów elektrycznych). Jeszcze wrócimy do tego zagadnienia.

Umowa leasingu operacyjnego powinna zostać zawarta na czas oznaczony i trwać co najmniej przez okres 24 miesięcy. Po jej zakończeniu korzystający powinien zwrócić auto firmie leasingowej, jednakże większość umów jest skonstruowanych w taki sposób, że ma on możliwość wykupu przedmiotu leasingu.

Wynajem długoterminowy – w odróżnieniu od leasingu operacyjnego, w przypadku wynajmu okres używania może być krótszy niż 24 miesiące. Czynsz najmu jest tak skalkulowany, że płaci się za utratę wartości samochodu w odniesieniu do okresu jego użytkowania.

Przy wynajmie długoterminowym również stosuje się ograniczenie w przypadku samochodów, których wartość przekracza 150 000 zł (225 000 zł w przypadku samochodów elektrycznych).

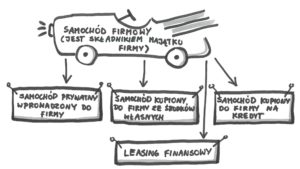

Samochód firmowy

Jak wcześniej wspomniałem, samochód firmowy cechuje się tym, że został nabyty lub wprowadzony do majątku firmy jako środek trwały. W jakich okolicznościach ma to miejsce?

Poniżej opis wymienionych na rysunku przypadków.

Samochód prywatny wprowadzony do firmy – przedsiębiorca może wprowadzić do ewidencji środków trwałych i wartości niematerialnych, dalej „ŚT i WNiP” i amortyzować pojazd, który uprzednio nabył do majątku prywatnego. Wprowadzenia do firmy dokonuje na podstawie oświadczenia, które przechowuje w swojej dokumentacji.

Samochód kupiony do firmy ze środków własnych – przedsiębiorca może nabyć samochód jako składnik majątku firmy. Pojazd zostanie wprowadzony do ewidencji ŚT i WNiP i amortyzowany.

Samochód kupiony do firmy na kredyt – stanowi własność przedsiębiorcy, zostanie wprowadzony do ewidencji ŚT i WNiP i amortyzowany. Odsetki od kredytu będą wtedy kosztem uzyskania przychodów.

Leasing finansowy – jest to bardzo podobna forma finansowania do zakupu samochodu na kredyt, z tym że w przypadku leasingu finansowego do przeniesienia własności dochodzi dopiero w momencie wykupu. Pomimo że do czasu wykupu nie dochodzi do przeniesienia własności pojazdu, samochód jest środkiem trwałym korzystającego, a nie firmy leasingowej (w przeciwieństwie do leasingu operacyjnego). Korzystający dokonuje odpisów amortyzacyjnych i rozlicza w kosztach część odsetkową rat.

Podstawy już znamy. Po zapoznaniu się z różnymi możliwościami wykorzystywania samochodu w firmie, odpowiedzmy więc sobie na pytania, które nurtują przedsiębiorców.

Czy musisz mieć środki na zakup?

Jak zapewne zauważyłeś, w wielu przypadkach nie musisz ponosić wydatku rzędu kilkudziesięciu lub nawet kilkuset tysięcy złotych na zakup samochodu, aby rozliczać wydatki samochodowe w firmie. Możesz przeznaczyć swój prywatny samochód do celów firmowych, możesz wykorzystywać użyczone Ci auto, kupić samochód na kredyt, skorzystać z leasingu operacyjnego lub finansowego albo wynająć samochód długoterminowo.

Co rozliczysz jako koszt uzyskania przychodów?

Amortyzacja

W przypadku aut firmowych, które są środkami trwałymi o wartości początkowej powyżej 10 000 zł, nie zaliczysz jednorazowo do kosztów uzyskania przychodów wydatku na zakup samochodu. Możesz wprowadzić samochód do ewidencji ŚT i WNiP, po czym dokonywać odpisów amortyzacyjnych.

Jeśli wartość początkowa Twojego samochodu przekracza kwotę 150 000 zł (w przypadku samochodów elektrycznych kwotę 225 000 zł), nie zaliczysz do kosztów podatkowych całej wartości odpisu amortyzacyjnego. Będzie on księgowany w koszty firmy proporcjonalnie.

Powyższe oznacza, że amortyzacja środka trwałego w postaci samochodu osobowego będzie stanowiła koszt uzyskania przychodów w całości, jeżeli jego wartość początkowa nie przekroczy 150 000 zł (225 000 zł w przypadku samochodów elektrycznych).

Nadmienię, że do końca 2018 roku limit amortyzacji podatkowej samochodu osobowego wynosił 20 000 euro, a w przypadku samochodów elektrycznych 30 000 euro.

Utrwalmy sobie powyższe informacje za pomocą poniższego przykładu

Limit dla samochodu osobowego niebędącego samochodem elektrycznym = 150 000 zł

Wartość początkowa Twojego samochodu = 240 000 zł

Współczynnik proporcji = 62,50%

Stawka amortyzacji = 20%

Miesięczny odpis amortyzacyjny = 4 000 zł (240 000 zł * 20% / 12 miesięcy)

Miesięczny odpis amortyzacyjny stanowiący koszt podatkowy = 2 500 zł (4 000 * 62,50%)

Leasing, wynajem, odsetki

Oprócz odpisów amortyzacyjnych do wysokości wspomnianego limitu, przedsiębiorca rozliczy w kosztach wydatki związane z ratami leasingu operacyjnego, wynajmu długoterminowego, odsetkami od kredytu związanego z zakupem samochodu firmowego i odsetkami z tytułu rat leasingu finansowego.

Zawierając już w 2019 roku umowę leasingu lub wynajmu samochodu osobowego o wartości przekraczającej 150 000 zł (225 000 zł w przypadku samochodów elektrycznych), który będzie używany do celów mieszanych, czyli zarówno firmowych, jak i prywatnych, przedsiębiorca musi liczyć się z tym, że nie uwzględni w kosztach podatkowych całej raty leasingowej lub czynszu najmu. Będzie on zobligowany do zastosowania proporcji wynikającej z podzielenia kwoty 150 000 zł lub 225 000 zł przez kwotę odpowiadającą wartości samochodu. Przy umowie leasingu, powyższe ograniczenie, znajdzie zastosowanie do tej części opłaty, która stanowi spłatę wartości samochodu osobowego. Z tego wynika, że opłaty przewyższające spłatę wartości samochodu osobowego nie podlegają limitowi i mogą w całości stanowić koszt uzyskania przychodów.

Należy wspomnieć, że w przypadku czynnych podatników VAT, którzy mają prawo do odliczenia 50% podatku naliczonego, kwotę 150 000 zł lub 225 000 zł należy podzielić przez wartość netto samochodu powiększoną o 50% VATu, który nie podlega odliczeniu.

Powyższe regulacje nie znajdą zastosowania dla umów zawartych do końca 2018 roku. Oznacza to, że przedsiębiorcy, którzy zawarli umowę jeszcze w 2018 roku, będą rozliczać koszt raty leasingowej lub czynszu najmu bez stosowania proporcji do końca trwania umowy, pod warunkiem, że umowa nie zostanie zmieniona lub odnowiona.

Co ważne, w przypadku gdy opłata z tytułu umowy leasingu lub umowy najmu obejmuje również opłatę serwisową, opisaną wyżej proporcję stosuje się do tej części opłaty, która stanowi opłatę leasingową lub czynsz najmu. Dla części opłaty stanowiącej opłatę serwisową, stosuje się limit kosztów uzyskania przychodów w wysokości 75%. To zagadnienie zostanie omówione w następnej części artykułu.

W praktyce firmy leasingowe lub świadczące usługi wynajmu samochodów wystawiają dwie osobne faktury, jedną za opłatę leasingową, drugą za opłatę serwisową lub wyszczególniają te dwie opłaty w osobnych pozycjach na tej samej fakturze.

Koszty używania samochodu

Oprócz ograniczeń w amortyzacji, leasingu i wynajmie, od 1 stycznia 2019 r. pojawiły się kolejne limity dotyczące uwzględniania w kosztach firmowych wydatków związanych z używaniem samochodu osobowego wykorzystywanego inaczej niż wyłącznie dla celów firmowych.

Wydatki na przeglądy i usługi serwisowe, naprawy, paliwo, przejazdy autostradami, opłaty parkingowe, itp. będą kosztem firmy w 75% lub zaledwie w 20%.

Limit 20% będzie dotyczył przedsiębiorców, którzy wykorzystują w działalności gospodarczej swój prywatny samochód, niebędący środkiem trwałym. Limit w wysokości 20% dotyczy również składek na ubezpieczenie (włącznie z AC i GAP) takiego samochodu.

W pozostałych przypadkach przedsiębiorca uwzględni w kosztach 75% wydatków związanych z eksploatacją samochodu osobowego.

Jednakże wydatki na ubezpieczenia AC i GAP, czyli takie, których wysokość jest uzależniona od wartości samochodu, będą objęte proporcją wynikającą z podzielenia kwoty 150 000 zł przez wartość auta zarówno w przypadku samochodu będącego środkiem trwałym, jak i leasingowanego lub wynajętego. Co ciekawe, z objaśnień Ministerstwa Finansów wynika, że wydatki na ubezpieczenia OC i NNW, których to wysokość nie jest uzależniona od wartości samochodu oraz nie jest to wydatek natury eksploatacyjnej, mogą być zaliczone do kosztów podatkowych w całości. Księgowanie kosztu w całości będzie miało miejsce również w przypadku odsetek od kredytu zaciągniętego w celu zakupu samochodu osobowego, będącego środkiem trwałym w firmie, gdyż ponoszone odsetki nie mają związku z używaniem auta a jego finansowaniem.

Czy musisz sporządzać kilometrówkę?

Do końca 2018 roku, w sytuacji używania samochodu osobowego na podstawie umowy najmu, umowy użyczenia lub gdy przedsiębiorca korzystał w działalności gospodarczej ze swojego prywatnego auta, konieczne było sporządzanie ewidencji przebiegu pojazdu, czyli tzw. kilometrówki.

Od 2019 roku nie ma już potrzeby rozpisywania tras.

Przypomnijmy jednak, że czynny podatnik VAT, który wykorzystuje samochód osobowy tylko w celach firmowych i odlicza 100% VATu od zakupów samochodowych, oprócz złożenia informacji VAT-26 w Urzędzie Skarbowym w terminie 7 dni od dnia, w którym poniesie pierwszy wydatek związany z tym pojazdem, ma obowiązek prowadzenia ewidencji przebiegu pojazdu. Taki podatnik może uwzględnić w kosztach uzyskania przychodów 100% kwoty netto z faktury za paliwo, serwis, przegląd, naprawę, itp.

Podatnicy VAT zwolnieni, którzy chcą zaliczyć do kosztów podatkowych 100% wydatków związanych z eksploatacją samochodów osobowych, nie muszą prowadzić kilometrówki, jednakże na nich spoczywa obowiązek udowodnienia, że samochód jest wykorzystywany wyłącznie dla celów związanych z prowadzoną działalnością gospodarczą.

Kiedy możesz odliczyć VAT?

Do odliczenia podatku od towarów i usług, czyli VATu, masz prawo w takim stopniu, w jakim dany zakup służy sprzedaży opodatkowanej. Co to w praktyce oznacza?

Przyjmijmy, że jesteś czynnym podatnikiem VAT i świadczysz tylko usługi opodatkowane VATem np. informatyczne. Nabywasz usługę telekomunikacyjną od operatora sieci komórkowej w celu komunikowania się z kontrahentami. Otrzymujesz fakturę i masz prawo od niej odliczyć VAT.

Inaczej będzie wyglądała sytuacja, jeśli nie jesteś czynnym podatnikiem VAT i świadczysz usługi np. pośrednictwa finansowego lub stomatologiczne, albo masz prawo do zwolnienia z VAT ze względu na obrót do 200 000 zł rocznie. Wtedy zakup usługi telekomunikacyjnej będzie służył sprzedaży zwolnionej z VAT i nie odliczysz tego podatku, niemniej jednak w podatku dochodowym wydatek będzie zaksięgowany w kwocie brutto.

W przypadku samochodów osobowych mechanizm działa podobnie jak w przypadku usług telekomunikacyjnych (przykład opisany powyżej), jednak tak jak w podatku dochodowym, w podatku od towarów i usług (VAT) prawodawca nałożył na podatników dotkliwe ograniczenia. Polegają one na możliwości odliczenia tylko 50% VATu z faktury zakupowej związanej z kosztami samochodowymi (jeśli podatnik oczywiście ma prawo odliczyć ten podatek).

Wprawdzie istnieje możliwość odliczenia „pełnego” VATu od takich faktur, jednak pojazd musi spełniać pewne kryteria, dużo wyższe niż znana nam sprzed lat „kratka”. Podatnik musi sporządzać kilometrówkę, dopełnić innych formalności i wykorzystywać pojazd wyłącznie do celów związanych z działalnością gospodarczą.

Konsekwencje podatkowe przy sprzedaży samochodu

W przypadku podatku dochodowego wygląda to następująco: jeśli samochód jest składnikiem majątku działalności gospodarczej, jego sprzedaż należy rozliczyć w ramach tej działalności. Dochodem będzie różnica między przychodem ze sprzedaży a kosztem w postaci niezamortyzowanej części.

Wzór:

Dochód ze zbycia samochodu

=

Przychód ze sprzedaży

–

Koszt

(niezamortyzowana część)

Niezamortyzowaną częścią jest różnica między wartością początkową samochodu osobowego a sumą odpisów amortyzacyjnych zaliczonych do kosztów uzyskania przychodów. Oznacza to, że dochód ze sprzedaży będzie pomniejszony o koszt w postaci niezamortyzowanej części w przypadku, gdy samochód nie został w pełni zamortyzowany.

Sytuacja będzie wyglądać nieco inaczej w przypadku zbycia auta, którego wartość początkowa przewyższy kwotę 150 000 zł (225.000 zł w przypadku samochodów elektrycznych). Kosztem podatkowym będzie różnica między kwotą 150 000 zł (225.000 zł w przypadku samochodów elektrycznych), a sumą odpisów amortyzacyjnych zaliczonych przez podatnika do kosztów uzyskania przychodów.

Wyprowadźmy wzór na podstawie przedstawionych powyżej informacji.

Dochód ze zbycia nieelektrycznego samochodu osobowego

=

Przychód ze sprzedaży

–

Koszt

(150 000 zł – suma odpisów amortyzacyjnych zaliczonych przez podatnika do kosztów uzyskania przychodów)

Przykład:

Limit dla samochodu osobowego niebędącego samochodem elektrycznym = 150 000 zł

Wartość początkowa Twojego samochodu = 240 000 zł

Współczynnik proporcji = 62,50%

Stawka amortyzacji = 20%

Data zakupu i wprowadzenia auta do ewidencji ŚT i WNiP: 31 stycznia 2019 r.

Miesięczny odpis amortyzacyjny = 4 000 zł (240 000 zł * 20% / 12 miesięcy)

Miesięczny odpis amortyzacyjny stanowiący koszt podatkowy = 2 500 zł (4 000 zł * 62,50%)

Rozpoczęcie amortyzacji: 1 lutego 2019 r.

Data sprzedaży: 31 stycznia 2022 r. (po 3 latach)

Zakończenie amortyzacji: 31 stycznia 2022 r. (po 3 latach)

Niezamortyzowana część = 96.000 zł (4.000 * 24 miesiące)

Suma odpisów amortyzacyjnych = 144.000 zł (4.000 * 36 miesięcy)

Suma odpisów amortyzacyjnych stanowiących koszt podatkowy = 90 000 zł (2.500 zł * 36 miesięcy)

Suma odpisów amortyzacyjnych niestanowiących kosztu podatkowego = 54 000 zł (144 000 zł – 90 000 zł)

Przychód ze sprzedaży = 120 000 zł (utrata na wartości = 50%)

Dużo danych 😉

Przypominamy wzór.

Dochód ze zbycia nieelektrycznego samochodu osobowego

=

Przychód ze sprzedaży

–

Koszt

(150 000 zł – suma odpisów amortyzacyjnych zaliczonych przez podatnika do kosztów uzyskania przychodów)

Nanosimy wartości do wzoru.

Dochód ze zbycia nieelektrycznego samochodu osobowego

=

120 000 zł

–

(150 000 zł – 90 000 zł)

=

120 000 zł – 60 000 zł

=

60 000 zł

W tym miejscu należy podkreślić, że to ograniczenie nie znajdzie zastosowania dla samochodów wprowadzonych do ewidencji ŚT i WNiP przed 1 stycznia 2019 r.

Gdyby zdarzenia miały miejsce rok wcześniej, dochód ze zbycia samochodu wyniósłby 24 000 zł. Wtedy stosowalibyśmy wzór jak poniżej.

Dochód ze zbycia samochodu

=

Przychód ze sprzedaży

–

Koszt

(niezamortyzowana część)

Nanosimy wartości do wzoru.

Dochód ze zbycia samochodu

=

120 000 zł

–

96 000 zł

=

24 000 zł

Zwracam uwagę, że jeśli wyprowadzisz samochód z firmy i sprzedasz go w ciągu sześciu lat, to i tak będziesz miał obowiązek rozliczyć tę sprzedaż w ramach działalności gospodarczej, pomimo że samochód nie będzie już składnikiem majątku tejże działalności.

W przypadku podatku od towarów i usług (VAT) wygląda to następująco: jeśli jesteś czynnym podatnikiem VAT i miałeś prawo do odliczenia tego podatku przy zakupie samochodu, zarówno przy sprzedaży, jak i przy wyprowadzeniu samochodu z majątku firmy do majątku prywatnego, masz obowiązek opodatkować tę dostawę w całości, pomimo że miałeś prawo do ograniczonego odliczenia.

Tego obowiązku możesz jednak uniknąć pod warunkiem, że przysługuje Ci prawo do zastosowania procedury VAT marża i sprzedajesz samochód ze stratą.

Przepisy ustawy o VAT wskazują, że w przypadku podatnika dokonującego dostawy m.in. towarów używanych nabytych w celu odprzedaży, podstawą opodatkowania podatkiem jest marża stanowiąca różnicę między kwotą sprzedaży a kwotą nabycia, pomniejszona o kwotę podatku. Prawodawca nie sprecyzował okresu, w którym towar używany powinien zostać odsprzedany.

Z procedury marży nie można skorzystać w sytuacji gdy towar używany został nabyty od sprzedawcy, który opodatkował dostawę VAT-em.

Procedurę marży możesz zastosować gdy kupiłeś używany samochód:

– np. od osoby fizycznej nieprowadzącej działalności gospodarczej,

– od podatnika VAT zwolnionego lub mającego możliwość dokonać dostawy samochodu ze zwolnieniem z VAT,

– od przedsiębiorcy, który sprzedał Ci samochód i rozliczył tę dostawę w oparciu o procedurę marży, przy czym należy być w posiadaniu dokumentów jednoznacznie potwierdzających nabycie towarów na zasadach VAT marża.

Istotnym jest prowadzenie ewidencji przez podatnika rozliczającego się w oparciu o proceduję marży. Ewidencja musi zawierać w szczególności kwoty nabycia towarów niezbędne do określenia kwoty marży.

Na koniec

Zdaję sobie sprawę, że powyższe informacje nie są przyjmowane przez podatników w sposób entuzjastyczny. Niestety, podejście fiskusa do rozliczania samochodów w firmie zmienia się bardzo często i, co więcej, generalnie zasady rozliczania tych samochodów nie są korzystne dla podatników i kolejne zmiany te zasady jeszcze pogarszają, a często także komplikują. Nie ma więc innego sposobu niż po prostu monitorowanie zmian w tym zakresie (my będziemy się starać ten artykuł aktualizować w razie kolejnych zmian).

Marek Golec

Jeśli szukasz samochodu dla siebie/swojej firmy (do kupienia, leasingu, wynajmu długoterminowego) lub planujesz szukać takowego w ciągu najbliższych kilku/kilkunastu miesięcy, KLIKNIJ TUTAJ. Być może mamy dla Ciebie dobrą propozycję 🙂

Dyskusja

Twój adres e-mail nie zostanie opublikowany. Pola, których wypełnienie jest wymagane, są oznaczone symbolem *